Es gibt verschiedene Methoden, den Kurs eines Basiswerts zu analysieren. Die bekanntesten Ansätze sind die technische und die Fundamentalanalyse.

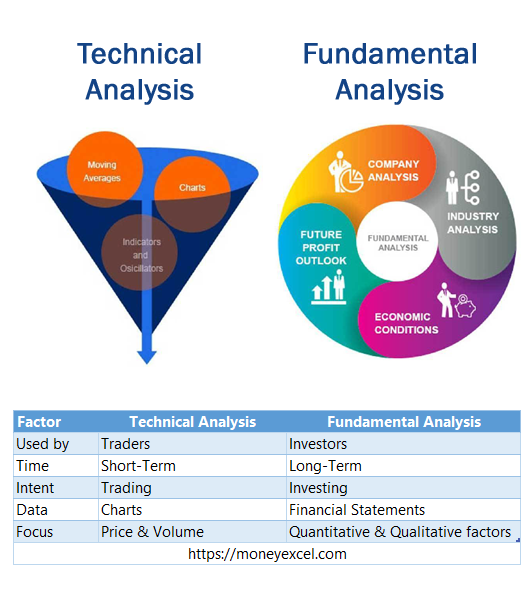

Technische und fundamentale Analyse sind die beiden wichtigsten Denkrichtungen, wenn es um den Umgang mit den Märkten geht. Allerdings befinden sie sich an entgegengesetzten Enden des Spektrums. Investoren und Händler verwenden sie sowohl für die Recherche als auch für die Prognose zukünftiger Aktienkurse. Wie jede Anlagestrategie haben sie Stärken und Schwächen.

Worauf basiert die Fundamentalanalyse?

Die Fundamentalanalyse bewertet Aktien, indem sie versucht, ihren inneren Wert zu messen. Fundamentale Analysten untersuchen alles von der Gesamtwirtschaft und den Branchenbedingungen bis hin zur Finanzkraft und dem Management einzelner Unternehmen. Gewinne, Ausgaben, Aktiva und Passiva werden von fundamentalen Analysten genau unter die Lupe genommen.

Technische Analyse: Merkmale und Hauptunterschiede

Die technische oder Chartanalyse unterscheidet sich von der Fundamental-Analyse dadurch, dass Händler versuchen, Chancen zu identifizieren, indem sie statistische Trends wie Preis- und Volumenbewegungen von Aktien betrachten. Die Grundannahme ist, dass alle bekannten Grundlagen im Preis enthalten sind, sodass man nicht darauf achten muss.

Technische Analysten versuchen nicht, den inneren Wert eines Wertpapiers zu messen. Stattdessen verwenden sie Aktiencharts, um Muster und Trends zu erkennen, die darauf hindeuten, was Aktien in Zukunft tun werden.

Zu den beliebten technischen Analysesignalen gehören die folgenden Indikatoren:

- Trendlinien und Momentumindikatoren

- Einfache gleitende Durchschnitte (SMA)

- Unterstützungs- und Widerstandsstufen

Trendlinien ähneln Unterstützung und Widerstand insofern, als sie spezifische Ein- und Ausstiegspunkte bieten. Sie unterscheiden sich jedoch darin, dass es sich um Vorhersagen handelt, die darauf basieren, wie die Aktien in der Vergangenheit gehandelt haben. Sie werden oft für Aktien verwendet, die sich ohne Kursverlauf auf neue Hochs oder neue Tiefs bewegen.

Es gibt eine Reihe von momentumbasierten Indikatoren wie Moving Average Convergence/Divergence (MACD), Bollinger Bands, Stochastik, Chaikin Money Flow. Jeder von ihnen hat einzigartige Formeln und gibt Kauf- und Verkaufssignale basierend auf unterschiedlichen Kriterien. Momentum-Indikatoren werden häufig in Range- oder trendlosen Märkten verwendet.

Einfache gleitende Durchschnitte (Simple Moving Averages) sind Indikatoren, die Ihnen helfen, den Trend von Aktien zu bewerten, indem Sie den Tageskurs über einen festen Zeitraum mitteln. Kauf- und Verkaufssignale werden generiert, wenn der kürzere gleitende Durchschnitt den längeren kreuzt.

Unterstützungs- und Widerstandsniveaus verwenden die Preishistorie. Unterstützung ist definiert als Bereiche, in die Käufer zuvor eingetreten sind, und Widerstand sind Bereiche, in denen Verkäufer den Preis zurückhalten. Praktiker kaufen auf dem Unterstützungsniveau und verkaufen auf dem Widerstandsniveau.

Auf diese Weise können Schlussfolgerungen gezogen werden:

- Die Fundamentalanalyse bewertet Wertpapiere, indem sie versucht, ihren inneren Wert zu messen

- Die technische Analyse unterscheidet sich von der Fundamentalanalyse dadurch, dass Händler auf statistische Trends beim Preis und Volumen von Aktien achten

- Beide Methoden werden verwendet, um zukünftige Trends der Aktienkurse zu erforschen und vorherzusagen

Bei der Technischen Analyse wird davon ausgegangen, dass alle notwendigen Informationen für eine angemessene Analyse bereits im Kurs enthalten sind. Somit konzentriert sich der technische Analyst ausschließlich auf Kursentwicklungen und Kursmuster, also den Chart des relevanten Marktes. Technische Analysten können bestimmte Chartmuster verwenden, um zu sehen, wie sich Verkäufer und Käufer verhalten (z.B. Verkaufs- oder Kaufdruck).

Fundamentale Analysten versuchen, den realen Wert von Finanzinstrumenten auf dem Markt zu bestimmen. Ziel ist es, Preisbewegungen anhand qualitativer und quantitativer Kriterien zu antizipieren und nicht nur Preisänderungen zu beobachten.

Welche Analysemethode ist denn besser?

Auf diese Frage gibt es keine eindeutige Antwort. Für eine qualitativ hochwertige und vollständige Analyse ist eine Kombination beider Methoden am besten geeignet. Sowohl die fundamentale als auch die technische Analyse sind sehr komplexe Themenbereiche, die tiefere Forschung erfordern.

Für die Fundamentalanalyse werden viele Metriken benötigt. Einige Websites bieten dies auch kostenlos an. Dennoch ist der Umfang der erforderlichen Maßnahmen hier recht weitläufig und mühsam. In den letzten Jahren ist die technische Analyse beliebt geworden. Viele Broker bieten gute Chartanalyse-Software an. Auch hier empfiehlt es sich, Fachliteratur und Videomaterial zu studieren.

Einige Anleger nutzen gerne die eine oder andere Option, aber hier kann es einen Mittelweg geben. Sie können die Kombination der beiden Ansätze als Teil Ihrer Gesamtanlagestrategie in Betracht ziehen.

Denken Sie daran, dass es keinen richtigen oder falschen Weg gibt, in Aktien zu investieren – Sie sollten herausfinden, welche Art von Strategie oder Ansatz Sie bevorzugen. Die richtige Entscheidung besteht darin, die am besten geeigneten Techniken für sich zu identifizieren.

Wenn Sie Ihre Suche eingegrenzt haben, nehmen Sie sich die Zeit, mehr über die von Ihnen gewählten Ansätze zu erfahren und beginnen Sie mit der Entwicklung Ihrer eigenen Anlagestrategie basierend auf Ihren persönlichen Erfahrungen.